STOCKWATCH.ID (JAKARTA) – Kabar gembira datang bagi para investor ritel di pasar modal Indonesia. Otoritas Jasa Keuangan (OJK) resmi menerbitkan aturan baru terkait mekanisme penjatahan efek dalam penawaran umum perdana atau Initial Public Offering (IPO). Kebijakan anyar ini membuka peluang lebih besar bagi masyarakat luas untuk mendapatkan alokasi saham incaran mereka.

OJK menerbitkan Surat Edaran OJK (SEOJK) No. 25/SEOJK.04/2025. Regulasi ini secara resmi menggantikan aturan lama yakni SEOJK No. 15/SEOJK.04/2020. Aturan baru yang ditetapkan pada 17 November 2025 ini membawa angin segar di tengah tingginya minat masyarakat terhadap saham perdana.

Terdapat tiga perubahan utama dalam regulasi ini. Perubahan pertama adalah kenaikan porsi penjatahan terpusat untuk investor ritel. Angkanya melonjak signifikan dari sebelumnya 33% menjadi 50%. Langkah ini diambil merespons tren kelebihan permintaan atau oversubscription yang meningkat dalam dua tahun terakhir. Kini, investor individu memiliki ruang lebih proporsional untuk memperoleh alokasi, terutama pada IPO dengan permintaan tinggi.

Perubahan kedua menyasar batas maksimal pemesanan. OJK menetapkan satu investor hanya boleh memesan maksimal 10% dari total nilai efek yang ditawarkan. Ketentuan ini merupakan aturan yang benar-benar baru. Sebelumnya, regulasi lama tidak memuat batasan tersebut.

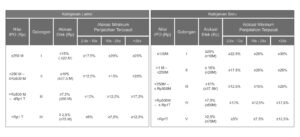

Adapun perubahan ketiga mencakup penambahan golongan IPO. OJK mengubah struktur dari empat golongan menjadi lima golongan. Kategori terkecil dipecah menjadi dua golongan baru. Otoritas juga meningkatkan minimum alokasi efek dalam aturan tersebut.

Chief Investment Officer Makmur, Stefanus Dennis Winarto menyambut positif langkah ini. Menurutnya, regulasi baru membawa dua dampak besar. Pertama, aturan ini memperbaiki keadilan atau fairness dalam penjatahan IPO. Kedua, akses investor ritel terhadap peluang pertumbuhan emiten baru menjadi lebih luas.

“Kenaikan porsi ritel menjadi 50% serta pembatasan pemesanan membuat proses alokasi lebih merata dan tidak lagi didominasi pemesanan besar,” ujarnya.

Di sisi lain, kondisi pasar saat ini menunjukkan antrean atau pipeline IPO yang kuat. Sejumlah perusahaan dari konglomerasi besar sukses melantai di bursa sepanjang tahun ini (year-to-date). Grup Barito melalui PT Chandra Daya Investasi Tbk (CDIA) misalnya, tercatat oversubscribed hingga 563 kali.

Minat tinggi juga terlihat pada Grup Thohir melalui PT Merdeka Gold Resources Tbk (EMAS) yang mengalami oversubscribed 4,62 kali. Tak ketinggalan, PT Super Bank Indonesia Tbk (SUPA) dari ekosistem PT Elang Mahkota Teknologi Tbk (EMTK) dijadwalkan mencatatkan saham perdana pada 17 Desember mendatang.

Stefanus menilai tren tersebut menunjukkan peningkatan kualitas calon emiten. Proses seleksi Bursa Efek Indonesia (BEI) dinilai semakin ketat. Hanya perusahaan dengan kesiapan administrasi dan fundamental solid yang dapat melantai di bursa.

Terkait perubahan struktur golongan IPO, Stefanus memberikan pandangannya. Penyesuaian ini berdampak signifikan pada perusahaan dengan nilai penawaran di bawah Rp250 miliar. Peningkatan minimum alokasi pada golongan tersebut memberikan peluang penjatahan lebih besar bagi masyarakat. Partisipasi investor ritel diharapkan tumbuh lebih kuat.

Ia menilai langkah ini menunjukkan komitmen BEI untuk mendorong lebih banyak perusahaan skala kecil masuk ke pasar modal.

“Ditengah tingginya minat investor ritel terhadap IPO, ekosistem pasar modal Indonesia juga akan semakin sehat jika perusahaan baik yang IPO bisa lebih banyak juga,” tutupnya.